618年中大促的战火已经烧到了生鲜电商的赛道上。每日优鲜喊出“满79元减10元,满129元减15元”的“年中大促”优惠口号。有意思的是,其对手叮咚买菜APP的界面上则亮出“年中福利社”满79减10元,满109减15元的优惠活动。

两者间的战火不止优惠券。在2020年以来疫情刺激下,越做越大的每日优鲜和叮咚买菜将战场搬到了美国,向“生鲜电商第一股”发起冲刺。

6月9日,每日优鲜和叮咚买菜同一天宣布,向SEC(美国证券交易委员会)递交IPO申请,分别计划在纳斯达克和纽交所上市,最高融资金额分别为3.36亿美元、4.1055亿美元。

昨晚,每日优鲜正式挂牌,发行价为ADS 13 美元,以此发行价计算,每日优鲜 IPO 募资额约为 3 亿美元,IPO 市值为 32 亿美元。开盘首日,每日优鲜开盘报价10.56美元,收盘跌至9.66美元,较发行价跌25.69%,市值跌至23亿美元。

但大并不意味着强。在生鲜电商万亿级的市场上,主打前置仓模式的每日优鲜、叮咚买菜等创业公司面临着互联网巨头、传统商超等多方竞争对手的前后夹击。生鲜电商本就是一条并不好走的赛道,深陷烧钱亏损泥潭的每日优鲜和叮咚买菜,继续资本输血,争抢“生鲜电商第一股”显得尤为关键。

随着生鲜电商平台纷纷赴美IPO,行业将会迎来何种变化?这种一边烧钱巨亏一边扩张的游戏还能玩多久?

叮咚买菜向左,每日优鲜向右

2020年,受疫情影响,生鲜电商迎来爆发期,也正是这一年,叮咚买菜和每日优鲜开始走向上分岔路。

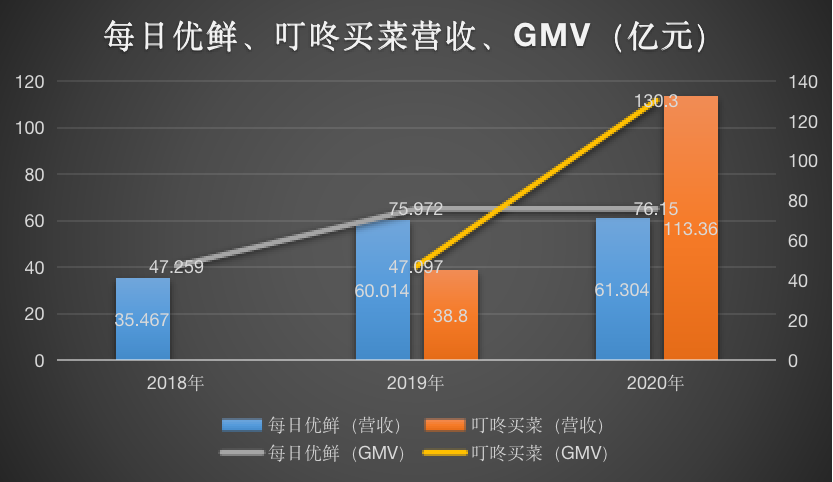

在此之前,每日优鲜已经通过特有的前置仓模式在生鲜电商的赛道上跑成了独角兽。招股书显示,每日优鲜2018年-2020年的营业收入分别为35.467亿元、60.014亿元、61.304亿元;GMV(平台总交易额)分别是47.259亿元、75.972亿元、76.15亿元,年复合增长率26.9%。

叮咚买菜从2017年才入局进军前置仓模式。与之相比,叮咚买菜2019年-2020年营收分别为38.8亿元、113.36亿元,增幅达290%;GMV为47.097亿元、130.3亿元,年复合增长率319.2%。

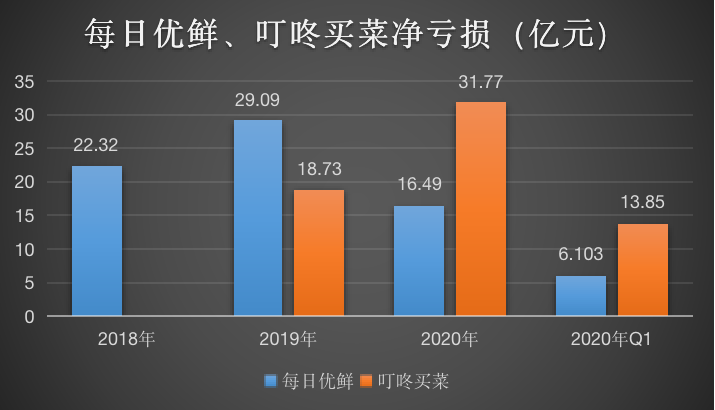

在亏损方面,招股书显示,2018年-2020年,每日优鲜的净亏损分别为22.32亿元、29.09亿元、16.49亿元,2021年一季度,净亏损达6.103亿元。而叮咚买菜在2019年和2020年,其净亏损分别为18.73亿元和31.77亿元,今年一季度净亏损为13.85亿元。

从数据来看,变化发生在2020年,每日优鲜营收与GMV增速双双收窄,而叮咚买菜却一跃反超每日优鲜。这种情况的出现和两家的打法不无关系。2020年,叮咚买菜总成本大幅提升至144.98亿元,而相比之下当年每日优鲜总成本为77.74亿元,在今年第一季度,叮咚买菜总成本就达到51.36亿元,而同期每日优鲜为21.31亿元。

电商分析师李成东认为,每日优鲜进入了调整期,在控制成本的同时,部分资源倾斜至菜场等业务,导致销售业务短暂收缩。而叮咚买菜专注于前置仓模式,把握了生鲜电商的红利,迅速扩张。在李成东看来,未来,能拉大二者差距的主要取决于运营效率。

尽管每日优鲜在2020年被叮咚买菜在营收和GMV上双双反超,但这并不影响两家自占山头。从招股书来看,叮咚买菜2020年在华东地区GMV份额为行业第一。而根据艾瑞咨询的数据来看,2020年每日优鲜以GMV估算市场占有率仍高达28%,在华北地区位列第一。

此外,每日优鲜在用户数据上相比于叮咚买菜还是略胜一筹。每日优鲜提出了年度有效用户(支付款项超过销售产品相关成本的交易用户)一说。据统计,在2018年至2020年,每日优鲜年度有效用户分别为508.2万、717.2万、867.6万;每位有效用户的年度支出分别为228元、690.4元、712.8元。

在用户数据层面,叮咚买菜更多关注会员对营收的贡献率。叮咚招股书显示,2020年平均月交易用户同比增长92%达到690万。自2018年第二季度推出会员计划以来,叮咚买菜平均月交易会员数在2021年第一季度超过150万,占总交易用户的22.0%,贡献总GMV的47.0%,会员保留率达48.8%。

新零售分析师鲍跃忠认为,叮咚买菜和每日优鲜现在都是如履薄冰,没有过大的差距。这两家目前还是持续在烧钱,还没有摸清楚未来的路,因此并不成熟,还处在打磨期。

成也前置仓,忧也前置仓

目前,在生鲜电商的赛道上,共有四种模式存在,分别为O2O平台模式(京东到家、美团闪购),前置仓模式(每日优鲜、美团买菜),店仓一体化模式(盒马鲜生、7Fresh)、社区团购模式(兴盛优选、多多买菜)。

所谓前置仓,简单来说,由于生鲜产品不易保存、损耗率大、毛利率低等特点,传统电商模式和大型商场模式的冷链、仓储、物流成本居高不下。因此,前置仓模式将存储仓库搬到消费者附近,辐射周边消费者,压缩配送时间。一般来说,前置仓配送范围约为3公里内。

前置仓由每日优鲜最先开创,叮咚买菜承而袭之。尽管同为前置仓模式,但两家稍有不同。叮咚买菜全部前置仓采用自营模式,且将前置仓建在社区周围;而每日优鲜则采用的是“自营仓+加盟仓”的模式。但两家成也前置仓,忧也前置仓。

就利好方面而言,前置仓既利于生鲜商品的存储,又可以更高效配送到消费者手中。每日优鲜打出“最快30分钟达”的标签,叮咚买菜喊出“最快29分钟送达”的宣言,相比之下京东到家“一小时配送到家”则在配送时间上失去了优势。此外,利用人工智能、大数据等技术,每日优鲜和叮咚买菜还可以实现对消费者的精准营销和需求预测,合理规划前置仓的储备。

但前置仓也有不可避免的劣势。主要布局在一二线城市的前置仓属于重资产类,经营、运营层本相对较高。在前期投入层面,前置仓需要建立网络来进行覆盖,一线城市要达到完全覆盖,可能需要十个以上的前置仓。目前前置仓以自建为主,因此前期投入非常高。

每日优鲜和叮咚买菜避无可避地走上了融资烧钱的道路。天眼查显示,叮咚买菜和每日优鲜都历经了10次融资。叮咚买菜今年拿到了7亿美元的D轮和3.3亿美元的D+轮融资。而每日优鲜最新一轮融资还停留在去年,2020年,每日优鲜拿到了三轮融资,12月拿到了20亿人民币的战略融资。

在生鲜电商的赛道上,每日优鲜和叮咚买菜尽管在融资轮次、融资金额上都处于领先地位。但无论资本市场对生鲜电商的热情度有多高,过度依赖资本输血而无法自我造血,是很难长久的。“目前两家必须尽快上市,以缓解资金压力。”鲍跃忠说到。

对于前置仓模式,各家褒贬不一。叮咚买菜创始人梁昌霖曾表示,前置仓从源头直供能够保障菜的新鲜和品质;此外,前置仓可以不依赖选址,并提供更好的渗透率。

而同赛道的盒马总裁侯毅曾在接受采访时表示,并不认可前置仓的模式,从生意模式本身来讲,前置仓是个伪命题,难以兼顾成本和效率,盈利难度很大。

鲍跃忠认为,在零售行业有三个关键要素,获客能力、商品品类、全渠道交付能力。但目前前置仓只解决了一个交付效率问题,在其他两个要素方面并没有突出的表现。前置仓自身缺乏获客能力,因此前置仓模式的玩家需要用类似价格补贴等手段去获客,但从目前来看,这种获客能力是受限的。因为目前赛道竞争十分激烈,光靠价格补贴是很难长久的。

破局之道何在?

每日优鲜和叮咚买菜上市背后,生鲜电商赛道早已十分拥挤。巨头从不缺席风口,阿里入局做了盒马鲜生和天猫生鲜、美团也早早做起了美团买菜、京东也布局了京东生鲜,而传统商超大润发、永辉等也有所涉足。此外,美菜网、多点DMALL等平台也曾传出上市消息。

艾瑞相关报告显示,2020年中国生鲜电商行业规模达4584.9亿元。随着生鲜电商的发展及模式的成熟、用户网购生鲜习惯的养成、生鲜电商用户覆盖数量愈发广泛,艾瑞预计未来一段时间生鲜电商仍旧保持高速增长,到2023年生鲜电商行业规模将超万亿。

关于未来,叮咚买菜和每日优鲜做出了不同的回答。每日优鲜选择减缓前置仓拓展步伐时,开始向B端业务发力。这也表现在每日优鲜招股书中,其表示,未来会将上市募得的资金,50%用于前置仓零售业务的升级,20%用于拓展智能菜场业务,20%用于发展零售云业务。

截至今年5月末,在B端业务方面,每日优鲜已经与14个城市的54家菜市场签订运营协议,并已经在10个城市的33家菜市场展开运营。

李成东认为,每日优鲜未来发力点在技术和服务能力。“长期来看,新业务的发展,有望成为每日优鲜在社区零售站稳脚跟的杀手锏,或也是盈利关键。”

而叮咚买菜则还是坚持生鲜业务并选择继续扩张。叮咚买菜在招股书中说明,将上市募得的资金用于提高市场渗透率、拓展新的市场以及供应链的完善。

此前,叮咚买菜陆续上线了快手菜和叮咚王牌菜等半成品食材品类,而这类半成品食材则更为依赖前置仓模式。此外,6月初,叮咚买菜还推出“儿童食品专区”,并联合国内外8家食品安全相关机构,制定自己的儿童食品标准。

艾瑞在报告中曾指出,预计未来一段时间,生鲜电商市场仍旧不会出现“一家独大”的局面,多种商业模式并存的格局仍将继续。

对此,鲍跃忠认为,无论是前置仓模式还是仓店一体等近几年出现的新玩法,其主要还是用一种工具或手段形成新的商业模式,但从商业逻辑层面来说,这是有难度有风险的。一种新商业模式的出现必然要围绕消费群体进行全方位服务,打通整个供应链体系,而不是用工具改变某一个环节进而形成一种新的业态。未来的零售一定是一种融合的形式,甚至于线上和线下走向融合。前置仓模式作为一种独立的零售形式,存在的价值并不大,因为它所满足的需求场景是有限的。

“像前置仓这种创新应该被鼓励,特别是以互联网为主线的零售创新。但创新不能停留于工具或手段,最关键还要有清晰的商业逻辑。”鲍跃忠说道。(文/苏舒)