期货和远期的区别:期货是现在买卖、将来结算或交割的标的物。这个标的物可以是商品,如黄金,原油、农产品,金融工具或金融指数。期货日可以是一周以后,一个月以后,三个月以后,甚至一年以后。期货市场首先萌芽于欧洲远期合约与期货合约十分相似,因此很容易被混淆。远期合约是指双方承诺在未来以特定价格买卖一定数量的标的物(标的物可以是大豆、铜等实物商品,也可以是股票指数、债券指数、外汇等金融产品)。因为这两个合同是契约性交易,双方同意在未来的日期间以约定的价格购买或出售一定数量的商品。

期货和远期的区别在于:

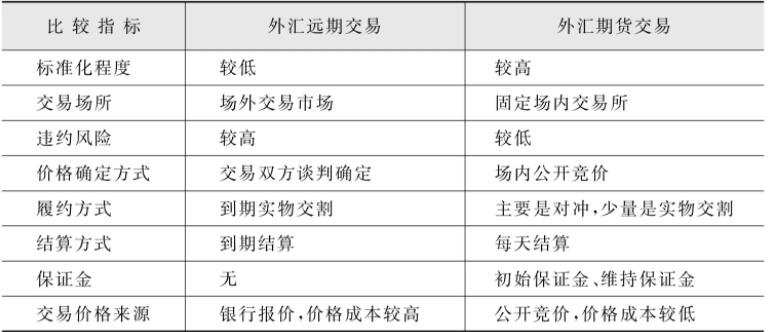

1.交易地点不同。期货合约在交易所公开交易,而远期合约在柜台交易。

2.合同的标准化是不同的。期货合同是一种标准化合同。除价格外,合同的品种、规格、质量、交货地点、结算方式等内容都有统一规定。远期合同的所有事项都要由双方协商确定,这是一个复杂但适应性强的过程。

3.交易风险不同。合同在期货的结算是通过一家专门的结算公司,它是独立于买卖双方的第三方。投资者互不负责,没有信用风险,只有价格变动的风险。远期合约必须在实物交割前到期,货款早已谈妥,不会改变,因此不存在价格风险。其风险来自于当时对方是否真的来履行合同,实物交付后能否付款等。即存在信用风险。期货亏损了怎么办?请查看赢家财富网的其他文章。

4.押金制度不一样。期货的合约交易双方按规定比例缴纳保证金,而远期合约不规范,存在信用风险。押金或保证金要不要交,交多少,也是双方说了算,没有统一。

5.履行职责不同。期货有套期保值机制,履约空间大,实物交割比例极低,交易价格受最小价格变化单位和日交易振幅限制,远期合约如果要中途解约,必须双方同意。没有单方面的意愿可以解除合同,而且实物交付比例极高。

远期交易是在未来某个时间取得或转让标的物。一般主要目的是保值获利,而期货交易是生产经营者转移风险,场内交易者追求风险回报。远期履约模式为实物交割,期货不仅可以选择到期实物交割,还可以在约定期限内进行套期保值平仓;远期交易对象是非标准化合约,而期货交易对象是交易所指定的标准化合约。今天对期货和远期的区别内容的分析到此结束。